Содержание

- 1 Как продать квартиру находящуюся в ипотеке

-

2 После погашения кредита не забудьте снять бремя с квартиры

- 2.1 Как снять обременение с квартиры

- 2.2 Что такое обременение по ипотеке

- 2.3 Какие ограничения накладывает обременение

- 2.4 Где регистрируется снятие обременения

- 2.5 Как подать документы на снятие обременения по ипотеке в Росреестре

- 2.6 Как снять обременение с квартиры в мфц

- 2.7 Перечень документов для снятия обременения по ипотеке

- 2.8 Срок снятия обременения по ипотеке

- 2.9 Госпошлина за снятие обременения с ипотеки в 2018 году

- 2.10 Нужно ли снимать обременение, если банк ликвидирован

- 2.11 Можно ли продать квартиру с обременением

- 2.12 Риски продажи квартиры с обременением

- 3 Как продать квартиру с обременением ипотекой?

- 4 Можно ли продать квартиру, купленную в ипотеку? Как продать квартиру, обремененную ипотекой

- 5 Как продать квартиру в ипотеке?

Как продать квартиру находящуюся в ипотеке

Вопрос о возможности выставления на продажу квартиры, находящейся в ипотеке, очень важен. Некоторые владельцы ипотечной недвижимости сталкиваются с материальными трудностями: для них ежемесячные взносы становятся непосильными. У других возникает желание приобрести более просторное жильё. А третьи просто хотели бы заработать на ипотеке.

Эти и другие факторы заставляют владельца задуматься о продаже ипотечного жилья. Но ведь жилплощадь не принадлежит им полностью. Так можно ли продать квартиру, приобретённую в ипотеку?

Те, которых волнует данный вопрос, могут спокойно выдохнуть: ипотечную недвижимость можно продать и в текущем 2018 году. Только процедуру продажи необходимо осуществлять грамотно, руководствуясь установленными правилами. Статьи №29 и № 33 ФЗ, касающиеся ипотечного кредитования, предоставляют заёмщику право эксплуатации и продажи квартиры, купленной в ипотеку.

При этом владелец ипотечного жилья должен помнить ключевое правило: он не вправе совершать никаких сделок с квартирой (в том числе и продавать) без согласия кредитной организации. В ином случае все права на недвижимость передаются банку (ст. №301 ГК РФ).

Как продать ипотечную квартиру?

Существует четыре способа продажи ипотечного жилья:

- Досрочное погашение займа.

- Самостоятельная продажа.

- Продажа с помощью банка.

- Продажа долговых обязательств.

Досрочное погашение

Этот способ подразумевает поиск покупателя, который согласится купить жильё с обременением и выдаст продавцу деньги для досрочного погашения оставшейся части долга. Найти такого покупателя непросто: обременение квартиры часто отпугивает потенциальных покупателей.

Схема досрочного погашения ипотеки актуальна при продаже строящегося жилья. Жилплощадь в новостройках с хорошей планировкой пользуется повышенным спросом, и у добросовестного застройщика обычно нет отбоя от покупателей на те квартиры, которые находятся на завершающем этапе строительства.

Как проводится процедура продажа квартиры по схеме досрочного погашения ипотеки? Первый шаг – это получение согласия банка. Заёмщику нужно будет указать причину досрочного погашения кредита, ведь банку это не очень выгодно. Дальнейшие этапы процедуры:

- Определение суммы задолженности по кредиту.

- Составление соглашения между заёмщиком и покупателем (заверяется у нотариуса).

- Выписка заёмщика и всех членов семьи (в том числе и несовершеннолетних) из ипотечной жилплощади.

- Внесение задатка в размере, необходимом для полного погашения ипотеки.

- Закрытие ипотеки и снятие обременения с квартиры.

- Заключительный этап: переоформление перехода права собственности на квартиру в регистрационной палате.

Самостоятельная продажа

Ключевая рекомендация для продавца: не следует скрывать от потенциального покупателя тот факт, что продаваемое жильё находится под залогом у банка. Такое поведение будет расценено как вовлечение покупателя в афёру.

Сама же сделка совершается просто. Главное – всё делать по закону. Допустим, квартира понравилась покупателю и он решил её приобрести, зная, что недвижимость находится под обременением. Дальнейший ход сделки таков:

- Покупатель обращается к кредитору с изъявлением желания о выкупе залога.

- Сотрудники банка составляют с ним предварительное соглашение купли-продажи и нотариально заверяют документ.

- Покупатель вносит необходимую для погашения задолженности сумму в одну банковскую ячейку, оставшуюся для заёмщика сумму — в другую.

- С квартиры снимается обременение.

- Оформляется договор купли-продажи в Росреестре.

- Банк и заёмщик получают доступ к ячейкам с деньгами.

Продажа ипотечного жилья банком

При использовании данной схемы продажи ипотечного жилья банк уже выступает не в качестве стороннего наблюдателя. Он ведёт сделку от начала и до конца, выдаёт свою ячейку, занимается всеми документами. От продавца требуются лишь подписи. Сотрудники банка будут самостоятельно связываться с Регпалатой.

Покупатель ипотечного жилья вносит денежные средства в банковскую ячейку кредитора, а разницу между стоимостью жилья и задолженностью по ипотеке кладёт в другую ячейку. Далее банк сообщает Регпалате о выплате кредита, и с объекта продажи снимается обременение.

Такая схема не очень выгодна заёмщику: банк не особо заинтересован продать квартиру подороже. Ему важно вернуть долг, поэтому вполне достаточно того, чтобы сумма долга была аналогичной стоимости квартиры.

Продажа долговых обязательств

Данный способ подразумевает продажу заёмщиком своих долговых обязательств перед банком. В этом случае ипотечный кредит переоформляется на нового заемщика. Банк заключает договор с покупателем о переводе на него оставшейся части займа. Таким образом, уже новый заёмщик становится собственником ипотечной жилплощади и должником по кредиту.

Многие покупатели сами желают приобрести квартиру, находящуюся под обременением, ведь ипотечная недвижимость зачастую предлагается по более низкой стоимости. Для таких покупателей процедура оформления ипотечного займа почти не отличается от стандартной:

- Кандидат предоставляет пакет документов для рассмотрения заявки на ипотечный заём.

- В случае одобрения проводится оценка приобретаемой недвижимости.

Перерегистрацией залога в Росреестре занимается исключительно банк. Заёмщику остаётся только подписать документ о переуступке долгового обязательства.

В случае переоформления кредита в качестве покупателя может выступить и другая кредитная организация. В подобной ситуации ипотечный заём переводится на банк, который предоставил новый кредит для погашения старого.

В наши дни это довольно частое явление, так как с каждым годом банки уменьшают процент по кредиту.

А заёмщик, нашедший банк с более приемлемой процентной ставкой или более лояльными условиями, проводит перекредитование ипотеки, переведя долг в другую кредитную организацию.

Заёмщику данная процедура приносит несомненную выгоду. Однако далеко не каждый банк даёт согласие на подобную сделку: одни банки не разрешают перекредитование ни под каким предлогом, другие – накладывают на заёмщика штрафные санкции, которые порой достигают немалых сумм.

Налоговые обязательства

Продавцу ипотечного жилья следует учесть один нюанс: если недвижимость находится в его собственности менее 3-х лет и продана по более высокой стоимости, ему придётся заплатить налог с продажи квартиры (13%) .

Нюансы продажи недвижимости, купленной по военной ипотеке

Согласно закону, жильё, купленное с использованием целевого жилищного и ипотечного займов, до момента полного погашения кредита является залогом не только у кредитной организации, но и у Минобороны РФ.

Обременение будет снято с квартиры только после полного погашения займа и после достижения заёмщиком 20-летнего срока службы. Схема продажи такой квартиры обычно включает поиск средств для погашения ЦЖЗ.

Алгоритм проведения сделки следующий:

- Продавец уведомляет банк и Росвоенипотеку о своём желании продать жильё и снять обременение.

- Уточняет в банке сумму долга.

- Погашает сумму задолженности.

- Находит покупателя на жильё.

- Получает документ о снятии обременения.

- Получает в Росреестре документ на право собственности.

- Продаёт квартиру по обычной схеме.

Важно: для погашения долга перед Росвоенипотекой (как и для погашения части задолженности перед банком-кредитором в случае гражданской ипотеки) можно использовать средства, полученные в рамках материнского капитала.

Документы для продажи ипотечной недвижимости

Проведение процедуры продажи ипотечного жилья требует от заёмщика подготовки полного пакета документов. Что в него входит?

- документ, подтверждающий платёжеспособность;

- договор купли-продажи с покупателем;

- справка об отсутствии задолженности по кредиту;

- закладная по займу;

- документ о зачислении покупателем средств на недвижимость, которыми будет погашён остаток по кредиту;

- документ, подтверждающий снятие квартиры с обременения.

Таким образом, продать квартиру, находящуюся в ипотеке, можно. И даже несколькими способами. Главное – провести процедуру грамотно, не скрывая ничего ни от банка, ни от покупателя.

Источник: http://ipoteka-expert.com/mozhno-li-prodat-kvartiru-v-ipoteke/

После погашения кредита не забудьте снять бремя с квартиры

Каждый заёмщик мечтает о том дне, когда будут сделаны последние выплаты по кредиту, и наконец-то ипотечная квартира станет его полноценной собственностью.

Но не все знают, что просто рассчитаться с банком — это ещё не все: необходимо провести снятие обременения по ипотеке — кропотливую, не такую быструю процедуру. И только тогда будет поставлена последняя точка.

Расскажем о том, как это сделать грамотно, а также о том, можно ли продать квартиру с обременением.

Как снять обременение с квартиры

Вначале разберёмся с тем, что означает обременение, и к каким последствиям оно приводит.

Что такое обременение по ипотеке

Само слово говорит о наличии некого бремени, своеобразного груза на цепи, привязанного к залоговой ипотечной квартире, а значит и к ноге заемщика.

Обременение недвижимости — это наличие определённых обстоятельств, накладывающих серьезные ограничения на право собственности.

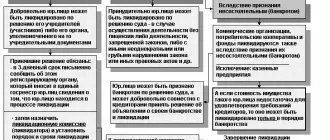

Обременением, в юридическом смысле, считаются следующие обстоятельства, при которых недвижимость:

- Является залогом под ипотечный заём (как раз наш случай).

- На неё оформлен договор пожизненной ренты.

- Сдана в аренду или в доверительное управление.

- Арестована по решению суда и описи имущества.

- Находится на земельном участке, на который наложен сервитут (ограниченное право распоряжаться землёй).

- Является исторической музейной ценностью, памятником архитектуры.

Вот эти причины и являются нежелательным довеском, обременяя недвижимость и лишая заемщика свободы действий. Они далеко не единственные:

Обременением может быть, например, наличие несовершеннолетних, прописанных в квартире, или являющихся ее собственниками. Такие случаи не редкость: дети-сироты находятся на попечении родственников, которые распоряжаются недвижимым имуществом, оставленным сиротам по наследству. Выписать или продать такую квартиру без согласия попечителя или органов опеки, будет невозможно

Но самый кошмарный сон покупателя — это неожиданное появление «новых» потенциальных собственников жилья — тех, кто был прописан в помещении ещё со времён Советского Союза и не смог по каким-то причинам принять участие в приватизации, например, был в отъезде. По закону принимать участие в приватизации могут все те, кто прописан в квартире. И самое плохое, что сведений об этих «мертвых душах» не поможет найти Росреестр, так как он содержит базу данных собственников, начиная с 1998 года.

Что делать?

- Можно обратиться в паспортный стол, имея на руках разрешение собственника жилья, чтобы взять выписку из домовой книги.

- Неплохо также расспросить старожилов дома: уж они-то наверняка знают всех своих бывших соседей.

Какие ограничения накладывает обременение

- Квартиру с обременением, в частности, являющуюся залогом по ипотеке, нельзя продавать, сдавать, обменивать и дарить, то есть собственник не может передать свои права, пока не будет полностью выполнено снятие обременения с квартиры по ипотеке.

- Собственник жилья с обременением не имеет права использовать эту недвижимость как залог для приобретения займа в другом банке.

- Он не может также по своему желанию производить любые действия, которые могут привести к понижению ликвидности квартиры: использовать при ремонте более дешевые низкокачественные материала, проводить несогласованные с держателем залога, то есть кредитной организацией, перепланировки.

Теперь перейдём непосредственно к волнующей теме — как снять обременение с квартиры и подготовить документы для снятия обременения по ипотеке.

Где регистрируется снятие обременения

Выписка о снятии обременения с ипотеки производится только в едином государственном реестре прав собственности (Росреестре, он же — ЕГРП).

Регистрация снятия обременения происходит на основании:

- Прямого заявления кредитора в Росреестр, подтверждающего полное погашение долга по кредиту.

- Заявлений обеих сторон с просьбой снять обременение, с приложением закладной, имеющей отметку о погашении.

- Заявления Росвоенипотеки о том, что военнослужащий, участник НИС, полностью рассчитался за предоставленный заем.

- Судебного взыскания, передающего права собственности заемщика другому субъекту и т. д.

Подать заявку на снятие обременения заемщик может сразу после погашения кредита и предоставления справки о полном расчете или выписки со счета, взятых в банке. Банк подготавливает документы обычно в течение одной-двух недель.

Следующие после погашения ипотеки шаги — обращение прямо непосредственно в органы ЕГРП (центральный или местные представительства), либо в многофункциональные центры (мфц).

Как подать документы на снятие обременения по ипотеке в Росреестре

Есть три варианта подачи документов:

- В порядке живой очереди, придя в представительство Росреестра: это самый быстрый способ, хотя придётся и затратить своё время, но документы будут приняты на рассмотрение в тот же день.

- Переслать копии документов по почте в виде заказной корреспонденции, но все подписи на них должны быть заверены у нотариуса: несмотря на экономию личного времени, сроки рассмотрения заявки на снятие обременения с недвижимого имущества удлинятся на один — два дня.

- Если имеется личная электронная подпись, то можно сделать электронную пересылку документов на сайте gosuslugi.ru, где они буду рассмотрены в порядке очередности по мере поступления.

Как снять обременение с квартиры в мфц

В последнее время набирает популярность подача заявки на снятие обременения в многофункциональных центрах. Подача документации таким способом удобна, потому что в мрц есть предварительная запись, поэтому не нужно тратить время на стояние в живой очереди. Можно заранее записаться, желательно, как только выплачена последняя сумма и подано заявление в банк.

- Центр должен принять документы, проверить правильность их составления, и выдать расписку о принятии с регистрационным номером заявки и описью принятых бумаг.

- По этому номеру можно будет отследить настоящий статус поданного пакета (отправлен в Росреестр, на рассмотрении в Росреестре, одобрено/отклонено).

- Когда заявка на снятие обременения одобрена, можно прийти за выпиской из ЕГРП в многофункциональный центр.

Перечень документов для снятия обременения по ипотеке

Если единственное обременение — непогашенный заем по ипотеке, то предоставляются такие документы:

- Общее заявление заемщика и кредитора в мрц или Росреестр, подписанное обеими сторонами, с просьбой снятия обременения.

- Паспорт подавшего заявку.

- Письмо банка с подтверждением факта окончательного погашения займа.

- Договор о залоге (закладная) в оригинале и копия, с банковской о меткой, что кредит полностью выплачен.

- Договор об ипотеке (оригинал и копия).

- Паспорта всех собственников ипотечной квартиры с ксерокопиями всех страниц.

- Квитанция об уплате пошлины или других услуг в Росреестре.

- Если взыскание долга произошло по суду, то должно быть приложено решение суда.

- Список документов для снятия обременения с квартиры может быть различным в каждой конкретной ситуации, в зависимости от вида бремени.

Образец заявления:

Срок снятия обременения по ипотеке

- Процедура рассмотрения заявки обычно занимает три рабочих дня.

- Если документы посылаются по почте, то добавляется ещё двое суток.

- Рассмотрения заявки о снятии бремени с ипотеки первичного рынка жилья при долевом строительстве занимает немного больше времени: 5 рабочих дней.

Госпошлина за снятие обременения с ипотеки в 2018 году

В 2018 году государственная пошлина за снятие обременения с ипотеки не берётся, однако сама регистрация изменения статуса недвижимости в ЕГРП платная и стоит 200 руб. Также вносится плата за каждое новое изменение в других документах в размере 350 руб. за один документ.

Нужно ли снимать обременение, если банк ликвидирован

Некоторые заёмщики испытывают радость, если банк, в котором они взяли кредит, вдруг обанкротился, у него была изъята лицензия, или он был ликвидирован. Однако радоваться не стоит:

Права кредитора, в том числе все счета и долги, при ликвидации банка передаются другим кредитным организациям. Поэтому даже в случае прекращения существования банка, заемщик должен погасить свой кредит и снять обременение с ипотеки.

В пакет документов для заявки необходимо будет добавить выписку из ЕГРЮЛ (единого госреестра юрлиц), о том что данный банк был ликвидирован.

Можно ли продать квартиру с обременением

Продать квартиру с обременением можно, но для этого необходимо участие банка, в котором был взят кредит и привлечение дополнительных средств со стороны потенциального покупателя.

Так, банки имеют в своём арсенале программы, позволяющие им открывать кредиты, используя в качестве залога квартиру, уже находящуюся в залоге. Таким образом они решают свои проблемы с долгами, помогают заемщику продать квартиру, а хроническим должникам — рассчитаться, не прибегая к реструктуризации.

Схема примерно такая:

- Покупатель, заключив договор на ипотеку с банком, погашает из своих средств оставшийся долг заемщика по кредиту, тем самым временно снимая с квартиры обременение.

- Банк засчитывает эти деньги в качестве первоначального взнос и выдаёт ему кредит, который покупатель использует на покупку квартиры у первого заемщика.

- После регистрации новых прав собственности оформляется залоговая закладная, и на недвижимость вновь накладывается обременение. Фактически — это перекладывание бремени по ипотеке с плеч продавца на плечи покупателя.

Такая сделка может быть выгодна для заемщика только в том случае, если у него нет накопившихся долгов, он сам инициировал продажу и нашел выгодного покупателя, а банк просто пошёл ему навстречу. Если же продажа вынужденная, срочная и происходит по инициативе банка, решившего таким образом взыскать долги, то заемщик получит только разницу между залоговой стоимостью квартиры и его долга по ипотеке.

Другой вариант — выкуп квартиры через агентство ипотечного жилищного кредитования (бывшее АИЖК, ныне — Дом. РФ).

- Агентство предоставляет должнику займ, который он использует на погашение кредита и снятие обременения,

- Затем находится покупатель, который выкупает ипотечную квартиру.

- Заемщик, получив деньги, погашает на них займ, выданный АИЖК.

Таким образом, продажа квартиры с обременением при любой схеме происходит на этапе кратковременного временного снятия обременения с ипотеки, после чего оно сразу же накладывается на новую ипотеку вместе с переходом прав собственности к новому лицу.

Риски продажи квартиры с обременением

Процедура не из простых и требует знания многих юридических тонкостей. сложность в том, что снятие старого обременения и наложение нового должно происходить фактически одновременно (идеально — в течение одного дня), иначе у банка появляются дополнительные риски.

Также существуют риски и для покупателя, ведь после погашения им ипотечного долга продавца, тот может отказаться от перерегистрации прав собственника, придумав сотни причин, тянуть время, чтобы найти более выгодного покупателя, и может в итоге просто вернуть деньги смельчаку, решившему купить ипотеку с обременением.

И получится, что недобросовестный продавец просто решил избавиться от банковского давления и рассчитаться с долгами при помощи чужих денег. С юридической стороны, к нему невозможно будет предъявить претензии. Поэтому в сделках такого рода нужно проявлять большую осторожность, например, производить снятие обременения с ипотеки и оформление договора купли-продажи одномоментно в присутствии нотариуса.

Можно также арендовать банковскую ячейки и ключ от неё передать только после заключения договора с продавцом.

Загрузка…

Источник: https://moezhile.ru/ipoteka/snatie-obremenenia-s-kvartiry.html

Как продать квартиру с обременением ипотекой?

Большая часть людей не имеет достаточного финансового обеспечения для покупки квартиры. Они приобретают ее, получив банковский кредит. За счет этого купленная квартира является гарантом, что заем и проценты будут возвращены. На весь срок выплаты долга право собственности на приобретенное имущество «замораживается» банком. Собственник не распоряжается квартирой в полной мере.

Обременение недвижимости и его снятие обязательно должны регистрироваться государством. При заключении сделок по квартирам сведения заносятся в госреестр прав. По любой квартире покупатель может получить информацию о наличии на нее обременений.

Продавать ипотечную квартиру не очень выгодно. Продавцу приходится снижать цену из-за того, что привлекательность недвижимости значительно ниже по сравнению с обычными квартирами. Кроме того, моральные и временные затраты при этом существенно возрастают. Приходится заключать множество соглашений в банке, регистрационной палате и у нотариуса.

Благоприятные условия для продавца создаются только тогда, когда цена жилья вырастает на рынке недвижимости.

Способы продать квартиру в ипотеке

Кредит на квартиру действует в течение 10-20 лет. За этот период многие хотят улучшить условия проживания, купив жилье большей площади. Варианты могут быть разные. Даже если недвижимость находится в ипотеке, собственность оформлена на покупателя, и он может ее продать, несмотря на ограничения. Таких способов несколько. Все перечисленные схемы подразумевают определенный порядок действий.

Досрочное погашение долга перед куплей-продажей

Ситуация очень проста: ипотека является препятствием при продаже и ее необходимо закрыть, отдав долг. Тогда продажа квартиры без третьих лиц станет возможна. В такой ситуации главным вопросом является нахождение необходимой суммы денег.

Семья, которая взяла жилье в кредит, таких средств не имеет. Иначе бы она приобрела его сразу и не стала переплачивать проценты. На выручку могут прийти родственники или друзья, которые могут дать средства взаймы на период, пока квартира не будет выведена из ипотеки и продавец не получит оплату после оформления сделки.

В другом случае жилье может выкупить покупатель, если он очень заинтересован в нем. Мотивацией для этого может служить желание проживать в этом районе или приемлемая цена за жилье.

Все мероприятия по продаже квартиры можно начинать, получив согласие банка. Все зависит от того, как составлен договор с заемщиком. Условия могут быть разными. Одним из них является срок, по истечении которого можно приступать к продаже. В другом случае заемщик должен выплатить не менее 50 % ипотеки. Таким образом, перед продажей продавец должен известить о своих намерениях кредитную организацию.

Главной задачей заемщика является поиск покупателя, готового заплатить за недвижимость с обременением. Чтобы приступить к продаже, из квартиры необходимо выписаться всем жильцам.

Когда договоренность с банком будет заключена, продавец получает от покупателя 100% предоплаты в следующих вариантах:

- наличными (самый маловероятный и небезопасный способ);

- на счет продавца в банке, выдавшем кредит;

- покупатель вносит необходимую сумму на погашение кредита, после чего банк тут же снимает запрет на отчуждение недвижимости.

Перед тем, как заключать сделку, необходимо убедиться в том, что не установлен штраф за погашение кредита раньше срока. Если он значительный, все мероприятие окажется невыгодным для продавца. Кроме того, погашение долга деньгами покупателя создает для него определенный риск. Подобную операцию может производить только продавец, который состоит в договорных отношениях с банком.

Привлечение кредитора к сделке в качестве третьей стороны

Защиту прав обеих сторон обеспечивает привлечение к продаже банка-кредитора. Наличие посредника в сделке убеждает покупателя осуществить предоплату, после чего снимается запрет на отчуждение недвижимости и оформляется купля-продажа. Несмотря на то, что покупатель вносит средства на погашение кредита на счет продавца, кредитор становится извещенным о сделке, предупреждая таким образом мошенничество.

Частично права покупателя защищаются, когда он оформляет договор поручительства и официально гасит кредит продавца от своего имени. Так он имеет право требовать возврата долга.

Сделку можно осуществить по двум вариантам, после чего покупатель получает в собственность квартиру без обременения:

- Снятие залога с недвижимости до перехода прав собственности покупателю

Получив согласие банка на сделку, покупатель помещает деньги за квартиру в 2-е депозитные ячейки банка-кредитора. В одну он закладывает сумму долга за ипотеку, а в следующую — остальные средства.

Только после этого подписываются договоры о купле-продаже и подаются заявления в регистрационную палату. После получения документов, подтверждающих права собственности на недвижимость покупателя, банк может забрать из депозитной ячейки сумму погашения кредита.

Продавцу остаются остальные деньги из 2-й ячейки, которыми он может распоряжаться по своему усмотрению.

- Предварительное оформление договора купли-продажи

Оформив договор купли-продажи предварительно, покупатель выдает продавцу аванс в размере остатка по кредиту. Этой суммой продавец гасит кредит. Затем банк снимает с квартиры обременение, выдавая ему документ о том, что ипотека выплачена. Далее оформляются права собственности в УФМС на покупателя, который затем выплачивает остаток суммы продавцу и вступает в права владельца квартиры.

Замена заемщика

Хотя и редко, но банк может заменить заемщика по кредиту. Причиной могут стать проблемы с выплатами, возникшие у первоначального заемщика. Наиболее распространен вариант, когда покупатель берет кредит в том же банке.

Объяснив причины, кредитору подается ходатайство с документами нового заемщика. Пакет полностью соответствует тому же, который был у продавца, когда он оформлял кредит.

В него входят документы, удостоверяющие личность, финансовое состояние, дееспособность и семейное положение.

В данном случае производится продажа обязательств по ипотеке. Размер компенсации продавцу оговаривается отдельно. Схема применяется, если у покупателя недостаточно средств для оплаты оставшегося займа.

Банк не всегда соглашается одобрить нового заемщика, поскольку у него может быть недостаточный доход.

При положительном решении с новым заемщиком заключается кредитный договор и выделяются средства, которыми гасится задолженность продавца. Затем переоформляются ипотека и права собственности на нового владельца.

Проценты, которые накопились, гасит продавец, поскольку к стоимости квартиры они не имеют отношения. Это является платой банку за предоставление кредита.

Когда текущая стоимость жилья превышает сумму долга и выплаченного кредита, разница между ними выплачивается продавцу. В некоторых случаях для него это становится выгодным, если недвижимость подорожала.

Ситуация может быть другой, когда покупатель жилья получает кредит в другом банке. В этом случае кредитор продавца не всегда соглашается на подобную сделку, так как это ему не выгодно из-за недополучения процентов.

Крайним случаем является продажа квартиры кредитором в принудительном порядке. Но это является крайней мерой, на которую идет банк, когда владелец квартиры не может погасить ипотеку и найти нового заемщика.

В таком случае банк в одностороннем порядке ищет нового покупателя на квартиру, вступив в права ипотекодержателя. В случае, если выручка от ее продажи не покрывает сумму долга, заемщик обязан добавить недостающие средства.

Этот способ является самым невыгодным для него и до этого доходить не следует.

Наши юристы знают ответ на ваш вопрос

Если вы хотите узнать, как решить именно вашу проблему, то спросите об этом нашего дежурного юриста онлайн. Это быстро, удобно и бесплатно!

или по телефону:

- Москва и область: +7-499-350-97-04

- Санкт-Петербург и область: +7-812-309-87-91

- Федеральный: +7-800-511-69-34

Характерные особенности покупки квартиры с обременением

Продажа жилья, которое находится в ипотеке у банка, является неплохим вариантом. Правильность соблюдения всех операций контролирует банк. При заключении сделки нужно учитывать следующее:

- Банк необходимо предварительно поставить в известность.

- Расчеты лучше вести через банк. Если они производятся между продавцом и покупателем, следует получать расписки за все суммы.

- В обязательном порядке оговариваются условия снятия залога.

- Условия сделки письменно согласовываются всеми сторонами.

Заключение

Продажа квартиры с обременением отличается от обычной присутствием в сделке третьей стороны в виде банка-кредитора. Российским законодательством запрещено продавать только квартиры, на которые наложен арест или они находятся в аварийном доме.

Если у вас остались вопросы по поводу продажи недвижимости обремененной ипотекой, то наш дежурный юрист готов бесплатно проконсультировать вас прямо на сайте. Просто задайте свой вопрос в форме ниже и дождитесь ответа.

Источник: http://law03.ru/finance/article/kak-prodat-kvartiru-v-ipoteke

Можно ли продать квартиру, купленную в ипотеку? Как продать квартиру, обремененную ипотекой

К сожалению, никто из нас не застрахован от внезапной потери работы, неожиданной болезни или прибавления в семье. В жизни могут случаться как горестные, так и радостные события. И даже приобретенное в кредит такое желанное жилье скоро станет обременительным или ненужным.

Можно ли продать квартиру, купленную в ипотеку? Мы попробуем сегодня в этом разобраться.

Когда такая сделка необходима?

Сотрудникам банков-кредиторов нередко приходится слышать от своих заемщиков: «Хочу продать квартиру по ипотеке, но не знаю с чего начать». Продажа квартиры, которая находится залоге у банка, для наших соотечественников явление пока ещё редкое.

Однако в современной банковской практике уже встречались такие случаи. К примеру, заемщик приобрел по ипотеке квартиру, аккуратно выплачивал текущие платежи, но затем, ввиду каких-то обстоятельств, ему понадобилось жилье большего размера.

В связи с этим он ищет покупателя на свою жилплощадь при помощи риелтора или самостоятельно.

Вырученные средства идут на выплату кредита, а оставшаяся часть становится первым взносом при приобретении жилплощади большего размера, но уже по новому кредитному договору.Ситуация может быть другой.

Если по истечении определенного промежутка времени клиент банка, получивший ипотеку, не может продолжать выплачивать кредит, то на данную недвижимость тоже подыскивается покупатель. Тогда оформляется договор о переводе долга, но лишь с согласия банка.

Покупатель имеет право приобрести недвижимость, но на него возлагается обязанность погасить долг перед банком, другими словами, он становится его должником.

Случаются ситуации, когда покупатель жилья не располагает суммой, которая необходима для покупки большей жилплощади, и также собирается взять ипотечный кредит. Это процедура более сложная, поскольку банку потребуется одобрить его кандидатуру, оценить его финансовые возможности, чтобы гарантии выплаты займа были сохранены.

Если у заемщика появились непреодолимые обстоятельства, не позволяющие вносить выплаты в полном объеме, банк в первую очередь заинтересован пойти ему на встречу в вопросе реализации жилой недвижимости.

Если покупатель на жилье ещё не найден, учреждение предлагает своему клиенту надежного и проверенного партнера для того, чтобы осуществить сделку. Однако заемщик должен хорошо понимать, как продать квартиру, обремененную ипотекой.

Это нестандартная сделка, поэтому она может повлечь за собой снижение продажной стоимости жилья.

Банк заинтересован в том, чтобы кредит был погашен, и просроченные платежи отсутствовали. Если заемщик по ряду причин не может выплачивать средства по займу, но согласен погасить его за счет реализации квартиры, то финансовое учреждение, как правило, обращает взыскание на залог. Это происходит во внесудебном порядке.

Продать квартиру, находящуюся в ипотеке, возможно при условии, что расчеты с покупателем будут проводиться через банк и под контролем сотрудника кредитного отдела. Такой порядок отчуждения имущества, находящегося в залоге, подробно описан в законе об ипотеке.

Обременение квартиры залогом налагает некоторые ограничения по распоряжению этим законным правом.

Ищем покупателя

Если вы хотите продать квартиру, купленную по ипотеке, необходимо обязательно получить согласие банка. Как только вы заручились его одобрением, необходимо выбрать оптимальную схему продажи.

Рассмотрим возможные способы продажи

Существует два варианта проведения подобных сделок. Какой более всего подходит в вашем случае — будут решать банк, покупатель и продавец. Способы значительно отличаются друг от друга. Очень важно, когда и при каких условиях будет снят залог с недвижимости — до регистрации прав собственности или после нее.

В первой ситуации банк дает свое согласие на замену собственника, а затем снимает обременение. В результате на какое-то время залогодателем является новый собственник квартиры — покупатель. Он помещает денежные средства в две ячейки в депозитарии.

В одной хранится сумма, которая равна остатку долга банку, в другой – оставшаяся часть. Операции с ячейками проводятся под контролем сотрудника банка. После регистрации прав собственности тот же работник изымает из «своей» ячейки остаток задолженности и вручает покупателю документ о снятии обременения.

Денежные средства из второй ячейки получает продавец квартиры. На этом сделка завершается.

Можно ли продать квартиру, купленную в ипотеку, другим способом?

Да, существует еще один вариант подобной сделки. Во втором случае заемщик вносит на свой счет в банке остаток задолженности, а также начисленные проценты по действующему кредиту. Это делается для того, чтобы финансовое учреждение списало эту сумму и выдало заемщику письмо о том, что его обязательства перед ним выполнены, и обременение с жилья снято.

Для этого продавец может оформить договор о продаже квартиры (предварительный вариант), после заключения которого покупатель передаст заемщику сумму, необходимую для закрытия им ипотечного кредита.

В свою очередь, заемщик внесет денежные средства на свой счет в банке до подачи соответствующих документов на регистрацию прав собственности.

Сдать все необходимые бумаги на снятие обременения и зарегистрировать договор продажи можно в один день.

Сделка редкая, но возможная

На вопрос о том, можно ли продать квартиру, купленную в ипотеку, сотрудники банков обычно отвечают, что эта сделка сложнее обычной, но она возможна. Срок, после которого осуществление ее возможно, устанавливается банком.

Сегодня существует три способа, по которым можно продать квартиру, купленную по ипотеке. Первый вариант — самостоятельная продажа. Он подразумевает прозрачность сделки и обязательное согласие на нее банка-кредитора.

После того как согласие получено и окончательно определена сумма долга по кредиту, заключается соглашение с покупателем. Оно должно быть заверено нотариально. Затем покупатель выплачивает банку-кредитору сумму, которую должен продавец.

После этого он получает на руки расписку и документ об отсутствии задолженности.

В указанный срок продавец официально должен зарегистрировать снятие обременения в соответствующем органе и переход права собственности на проданную квартиру. Обязательно должен быть зарегистрирован и договор продажи. Разница в средствах между суммой долга банку и ценой квартиры хранится в банковской ячейке, имеющей определенные условия доступа.

Вариант второй — продать кредит. Он отличается предметом продажи. Им является ипотечный кредит. Для этого тоже понадобится получение согласия банка-кредитора. В этом случае он вправе одобрить (или не одобрить) кандидатуру нового заемщика. Только тогда происходит переоформление кредита.

Оформляется соглашение о переводе задолженности на покупателя, принимающего обязательство по погашению долга. В данном случае квартира по-прежнему остается в залоге у банка. Кроме того, выкупить кредит может и одно финансовое учреждение у другого (перекредитование). Но такие операции они, как правило, совершают неохотно, в связи с тем, что не заинтересованы в потере своих клиентов.

Вариант третий — неофициальный

Это способ сомнительный во всех отношениях. Для его осуществления необходимо найти покупателя, желающего погасить кредит досрочно. Найти такого человека достаточно сложно. К тому же в этом случае ипотечный кредит должен быть погашен досрочно и без штрафных санкций. Если вы не знаете, как продать дом в ипотеке, то нужно учитывать, что сделка будет проходить так же, как и с квартирой.

Другие вопросы, связанные с продажей ипотечной квартиры

Довольно часто с получением долгожданного жилья люди получают и множество проблем. В основном они связаны с изменением условий жизни, потерей работы, невозможностью выплачивать кредит. К примеру, многих интересует вопрос о том, можно ли продать квартиру по военной ипотеке. Такая сделка возможна, но при получении согласия на нее банка-кредитора и Министерства Обороны.

Сегодня вы узнали, можно ли продать квартиру, купленную в ипотеку. Надеемся, что полученные сведения помогут вам правильно провести такую сделку.

Источник: http://fb.ru/article/132640/mojno-li-prodat-kvartiru-kuplennuyu-v-ipoteku-kak-prodat-kvartiru-obremenennuyu-ipotekoy

Как продать квартиру в ипотеке?

особенность операций с залоговым имуществом – участие в них банка-кредитора как еще одной стороны сделки.

Существуют две схемы проведения таких операций. Первый вариант предполагает продажу квартиры со сменой залогодателя. Сначала заемщик получает у кредитора разрешение на проведение сделки. Далее стороны арендуют в банке-залогодержателе две депозитарные ячейки. В первой будет размещена сумма остатка по кредиту, а во второй – оставшаяся часть оплаты квартиры.

Партнеры подписывают договор купли-продажи и отправляют его на регистрацию. После этого новый собственник становится залогодателем, а продавец получает доступ к первой ячейке, чтобы выплатить кредит. Банк выдает покупателю погашенную закладную, необходимую для получения выписки из ЕГРН об отсутствии обременения. Тогда продавец сможет изъять из второй ячейки оставшиеся деньги.

Такой путь требует затрат на аренду банковских ячеек, зато считается наименее рискованным для всех сторон.

3 способа продать квартиру в ипотеке

5 типов сделок, которые нужно заверять у нотариуса

Согласно второму сценарию, покупатель вносит аванс или задаток (что суровее, так как предполагает двойной возврат, если сделка не состоится) в размере остатка по кредиту. Чтобы уменьшить риски приобретателя, стороны заключают предварительный договор купли-продажи.

Получив деньги от покупателя, банк дает согласие на сделку и направляет заявление на снятие обременения с квартиры. Одновременно подписывается договор купли-продажи. После его регистрации продавец получает оставшуюся сумму.

Эта схема вызывает оправданные опасения со стороны покупателя, поскольку после снятия обременения собственник может отказаться от регистрации договора купли-продажи. Тогда придется требовать исполнения продавцом обязательств через суд, что может значительно затянуть сделку.

Тем не менее, такой механизм достаточно распространен, особенно, если размер остатка долга составляет относительно небольшую часть от стоимости квартиры.

Отвечает руководитель отдела продаж «Битиэль недвижимость» Алексей Кочетов:

Ипотечный кредит выдается под залог квартиры. Значит, до момента погашения кредита банк, которому Вы должны, ограничивает Вас в праве распоряжения имуществом по Вашему усмотрению – накладывает обременение на объект недвижимости. Любые сделки по квартире можно осуществлять только с согласия банка.

Итак, Вы твердо решили продать квартиру, за которую выплачиваете ипотеку. Алгоритм действий дальше будет разным: в зависимости от того, купят ли ее сразу или возьмут в ипотеку.

В первом случае Ваши действия будут выглядеть так:

1) Вы находите покупателя сами или с помощью риелтора/агентства недвижимости;

2) получаете разрешение от банка на продажу квартиры;

3) страхуете себя от мошенничества: договариваетесь с менеджером банка, чтобы две сделки – по снятию обременения и по регистрации квартиры – совершились одновременно;

4) производите расчет. Всю сумму за квартиру можно разделить на две части. Первую получает банк в счет погашения ипотечного долга. Вторую – продавец квартиры, то есть Вы. Однако распоряжаться деньгами можно будет только после регистрации договора купли-продажи.

Во втором случае разница будет в последнем пункте. Если покупатель не рассчитывается с банком, а переоформляет на себя ипотечный кредит, то обязательства по выплате переходят на него. Банки очень неохотно соглашаются на такую сделку, а, значит, это очень нечастый случай.

И, конечно, можно воспользоваться помощью агентства недвижимости. Если агентство занимается срочным выкупом, его специалисты выкупят квартиру у Вас из-под ипотеки и в дальнейшем сами займутся ее продажей.

Кто имеет право на ипотечную квартиру после развода?

Налоги при покупке и продаже жилья: 23 полезные статьи

Отвечает основатель проекта «Личный актив» Ксения Воронина:

Для начала нужно получить у банка разрешение на продажу квартиры из-под залога. Для этого необходимо подать туда заявление. Обязательно попросите проставить на копии входящий номер, чтобы отследить ответ.

По закону банк не обязан разрешать продажу, но на практике банки обычно не отказывают. Если цена продажи ниже суммы долга, то с Вас потребуют погашения кредита полностью. После получения разрешения Вам нужно будет подготовить договор купли-продажи (с указанием, что квартира находится под ипотекой) и согласовать с банком дату сделки.

Может быть две схемы расчетов.

- Покупатель вносит деньги в погашение кредита, и банк сразу выдает документы для снятия обременения (залога), которые Вы подаете в Регпалату вместе с договором купли-продажи. Эта схема предпочтительна для банков, но рискованна для покупателя.

- Покупатель вносит деньги в ячейку (или в две ячейки – одна для банка на сумму кредита, вторая на остаток суммы для продавца), банк выдает письмо-разрешение на продажу, и регпалата регистрирует переход права собственности с обременением. После чего банк гасит кредит и выдает покупателю документы для снятия залога, с которыми тот получает «чистое» свидетельство о собственности.

Отвечает коммерческий директор BSA Алексей Зубик:

Вот некоторые возможные варианты реализации квартиры в ипотеке:

- Досрочное погашение. При таком виде продажи кредитозаемщик находит клиента, который согласен купить жилье, которое не было оплачено до конца. Тогда покупатель выплачивает ему необходимую сумму для преждевременного погашения ипотеки.

- Самостоятельная реализация. Вы самостоятельно ищете покупателя. Следом банк составляет между продавцом и покупателем предварительный письменный договор о дальнейшем приобретении жилплощади, который заверяется нотариусом. Покупатель вносит в одну ячейку нужную сумму для погашения задолженности; если этой суммы не хватает, заемщик вносит оставшуюся сумму – в другую. После успешной операции со средствами с квартиры снимается обременение и оформляется договор купли-продажи. Только после этого банк и заемщик имеют право получить доступ к ячейкам с деньгами.

- Продажа при помощи банка. Если Вы решили пользоваться данной схемой, то в таком случае банк будет вести сделку от начала до конца, выдаст свою ячейку и займется всеми документами. От продавца будут нужны только подписи.

- Продажа долговых обязательств. Также подобный вид продажи квартиры в ипотеке называется системой перекредитования. Применяется в том случае, если покупатель хочет купить квартиру в ипотеке в кредит.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Можно ли дарить ипотечную квартиру ребенку?

Как получить субсидию на покупку жилья?

15 статей о недвижимости, браке и разводе

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Источник: https://www.domofond.ru/statya/kak_prodat_kvartiru_v_ipoteke/6638